机构交易者作为期货及衍生品市场中的重要参与者,拥有更系统、专业的投资管理方法。近年来,参与由期货日报主办的全国期货(期权)实盘交易大赛、全球衍生品实盘交易大赛的机构投资者数量逐年增加,成为参赛者中的重要群体,在量化交易、期权交易等方面给大赛注入了更专业的血液。

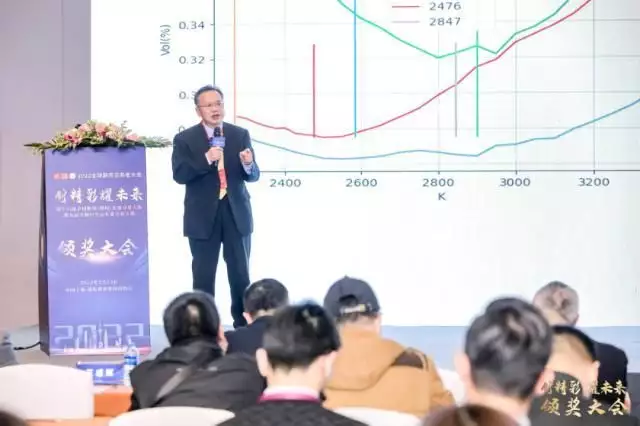

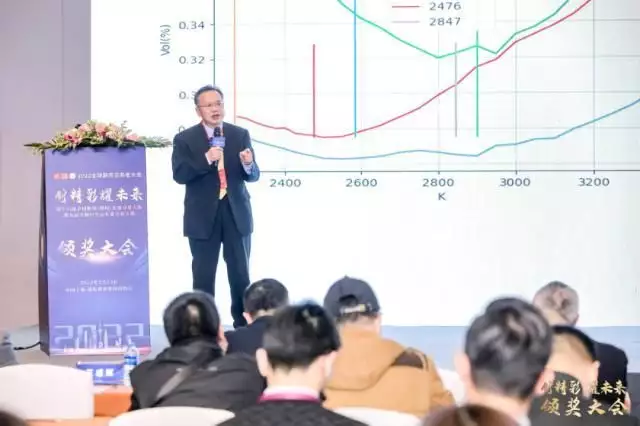

2月25日,由期货日报主办的2022全球期货交易者大会暨第十六届全国期货(期权)实盘交易大赛、第九届全球衍生品实盘交易大赛颁奖大会在上海隆重举行。在下午进行的机构投资论坛上,来自不同机构的大赛获奖代表,将自己的专业投资经验进行了分享,同时交流了不同投资方法间的差异。

期货零售的数字化运营还存在痛点

期货零售业务方面,上甲集团联合创始人、总经理邱宛如在致辞中介绍,现在App、H5、公众号、网站、信息流、短视频,全面开花,期货的零售用户逐步完成从线下往线上的迁移。各家期货机构的网金部门日趋完善,用户服务也开始实现从标准化到个人,形成了从线下到线上再回归线下的O2O点线面闭环。

上甲集团联合创始人、总经理邱宛如

同时,期货零售数字化运营还存在痛点。首先,流量获取的瓶颈和内卷。中国人口多,但期货市场的人群占比还很少,在有限的流量中如何最大化曝光,实现用户增长,是机构面临的最大挑战。百余家期货机构,内卷在所难免。其次是活动运营受政策约束多,难点主要集中在合规、费率、产品化上。“我们是强监管语境,传统互联网企业简单粗暴的促活的方法不可取。”她说,再来是产品化方面,期货公司的活动多数是靠人在运营,缺乏营销活动业务的系统支撑,沟通成本与管理成本较高。

最后是用户运营缺乏用户养成计划,主要集中在产品化、用户画像和终端三个方面。产品的售前售后缺乏业务中台支撑,精细化运营也需要明确用户画像,此外在产品终端界面,需要具备一些引导从业人员主动触达用户的敏捷服务模块。

利用期现结合打通盈利的”任督二脉”

外盘长期稳定盈利奖第二名、杭州复投私募基金交易经理王志新在主题演讲中表示,期货和现货相辅相成,利用期货控制现货风险或是利用现货端市场信息布局期货都可以起到不错的效果。

杭州复投私募基金交易经理王志新

对于企业,其运行时刻处于市场风险之中,风险管理是企业可以在市场稳定经营发展下去的底限,而企业发展的上限是企业的盈利能力。利用期货工具套期保值,是为了守住企业风险管理的底限。学习基差贸易的方法与含权贸易的应用,则是提高企业盈利能力增加企业盈利上限的方法。

套期保值帮助企业利用期货远期采购销售的渠道解决现货流动性风险,保证金交易可以更高效的利用企业流动资金,最终对冲风险让企业可以在市场中存活下去。在利用期货及衍生品帮助企业获得盈利模式上,他介绍,可以利用基差差价获得无风险收益,利用期权的保险特性获得保护,也可以利用期货发现价格进行认知的变现。

而在现货与期货的联通上,利用现货的基本面研究与技术面研究发现价格,可以获得预期认知的收益。“链接期货与现货,自上而下的分析体系的这种研究,就像完成习武人士中任督二脉的打通,通过期现交易让期货中的交易盈利变得水到渠成一般。”他说。

对冲套利交易也同样需要注意风险管理

产品组第四名、量化组第九名、广西银瓴资管总经理莫帆介绍,套利交易是通过捕捉市场中的不合理价差,来获取价差变动带来的收益。对冲套利策略的特点有三方面,一是更低的波动,价差的波动比价格的波动小得多,预测价差变动比预测价格变动要容易得多。二是风险有限,价差会维持在一定范围内,具有对冲的特性,对涨跌停提供保护。三是更高的胜率,虽然单笔套利交易收益不是很高,但收益来源稳定,成功率高。

广西银瓴资管总经理莫帆

不过,他也指出,要做好对冲套利有三个要注意。首先,注重风险管理。风险管理有很多手段,应重视事前风控,严格执行对冲套利原则以及净值管理,以确保投资人的资金得到保护。其次,注重数据分析。期货市场是一个非常复杂的市场,市场变化非常快,数据量也非常大。公司团队注重数据分析,有自研的系统,通过对市场数据的深入研究和分析,能够更好地发现把握市场的机会。

提高交易技术手段是策略创新的关键

期权组冠军、郑商所期权专项奖一等奖、金瑞期货资管部投资经理沈雁表示,资管机构运用商品期权,其波动率可以为资产配置与投资分散带来新的维度。期权交易的多维度体现在波动率维度和波动率曲面维度。期权策略服务于标的可以带来收益增强、保险、尾部对冲和替代作用。

金瑞期货资管部投资经理沈雁

技术手段也体现在风险管理上,他表示,技术手段是提高风险管理能力的关键,强调用技术手段实时对所有的头寸及策略执行情况进行自动执行和监测。此外,要定期回顾调整优化内部风控指标,根据策略执行表现的细节、交易成本及保证金的占用情况,可以对标的的配置提出进一步要求来降低波动率。不断更迭策略,同时也是对风险管理的不断更迭。

展望国内期货期权市场的未来发展,他表示,未来新期权品种将不断增加,商品期权品种的期限也将增加。而对资管机构来说,应该通过技术手段不断挖掘商品期权市场信息。传统CTA策略应考虑用期权表达观点,传统的股指投资策略也可以用期权来实现。

运用期权策略可以部分解决资产管理中的痛点

股票期权组冠军、华联期货资管部负责人吕国文认为,资产管理中的痛点是希望交易业绩能够持续增长,但与现实中标的都有周期波动产生的矛盾。如何穿越周期、解决矛盾,期权作为多维的交易工具,可以从方向、时间和速度上多元来解决矛盾,穿越周期。

华联期货资管部负责人吕国文

期货公司资产管理业务发展也有着自己的痛点,在策略、人才和客户渠道上都面对困局。期权的运用可以部分解决这些痛点,国内期权市场迅速发展,期权可以满足投资者不同的复杂的市场预期。

而从公司自身情况来看,他介绍,公司资管业务定位小而美,做出差异化特色。在以衍生品为核心的策略体系中,包含期权波动率策略、指数增强策略和指数对冲套利策略。目前公司资管业务形成了业绩持续、相关性低、损益协同和严控风险的特点。

不同类型获奖选手共话交易心得

从产业到期货投资,产品组冠军、武汉谷启资产基金经理王成斌表示,自己经过实践和学习,了解到了期货的精髓是产融结合。在现在的交易中,他的团队专注研究所交易的品种,持续的进行跟踪,同时注重风险的控制。不为了交易而交易,要等待确定的交易机会。

重量组第五名、巩义市康毅物资贸易陈鹏辉同样是以现货为交易背景,十几年的期货交易中,他在产业内与产业人士有深入的交流,更了解现货的“深度”,所以主要做基本面交易。他在基本面研究上的优势是用微观层面上的数据来了解行业情况。

量化组季军左汉宁主要做量化交易,他介绍,量化的基础是数据,核心是策略,执行方式是程序化。与主观交易不同,策略的决策是唯一性的。因此量化交易的功夫大多都下在盘后,从数据中挖掘市场规律,从而形成交易策略,最后形成模型在市盘中运行。

北京泰舜资产基金经理户涛善于做期权的卖方,他认为,做期权控制风险最重要。把商品的价格宽幅拉长后,价格最终会回归,期权卖方就是用时间换空间。在他看来,选择哪个期权合约来交易是更难的。重点是不要预测价格,而要做一个能解决自身痛点和风险点的策略。

金信期货资管部总经理张海明长期专注资产配置,他认为,投资是信任取得的过程,要了解自己客户的共性和特性,除了一般性的资管产品,还要有能体现市场特色的产品,满足客户特殊的需求。目前公司的产品就是具备普遍的正向收益产品和具备特色风险收益特征的产品。

本文源自期货日报

发表回复